- 競売に参加したいけど自己資金が不足している

- 自己資金にレバレッジをかけて一棟アパートに入札したい

こういった悩みを持つ方は多いのではないでしょうか?

実際にこのブログでも読者の方から「競売でも融資を受けられますか?」というご質問を多数いただいています。

結論から言えば、競売でも融資を受けることは可能です。

そんなわけで今回は融資を受けて競売物件を買う方法について解説したいと思います。

通常の不動産投資ローンにはない注意点もあるのでしっかり確認しておきましょう。

競売融資の注意点

まずは競売で融資を受ける際の注意点からお話しします。

代金納付期日が決まっている

競売で物件を落札すると「代金をこの日までに納付してください」という書類が裁判所から届きます。

期日までに代金を納付できないと、物件を購入する権利は剥奪され、あらかじめ納めていた保証金は没収されます。

こちらの都合で期日を猶予してもらうことはできません。

融資の審査から実行までには時間がかかるので、入札前に金融機関に相談しておくことが大切です。

なお、公売は開札から残代金納付までの期間が競売より短い(1~3週間程度)ので、公売で融資を受けるのは難しいです。

融資特約(ローン特約)がない

通常の不動産売買では「万が一融資がおりなかった場合、違約金なしで売買契約を破棄できる」という融資特約(ローン特約)をつけるのが一般的です。

しかし、競売には融資特約がありません。

物件を落札した場合、もし融資審査がNGでも期日までに代金を納付できなければ保証金は没収されてしまいます。

保証金は現金で用意する

競売に参加するには事前に保証金(売却基準価格の2割)を納付する必要があります。

納めた保証金は、物件を落札した場合には代金に充当され、落札できなかった場合には戻ってきます。

金融機関に保証金を融資してもらうことはスケジュール的に難しいので、保証金分は現金で用意する必要があります。

保証金を頭金と考えると、通常の不動産投資で言うところの「頭金なしのフルローン」というのは競売では難しいです。

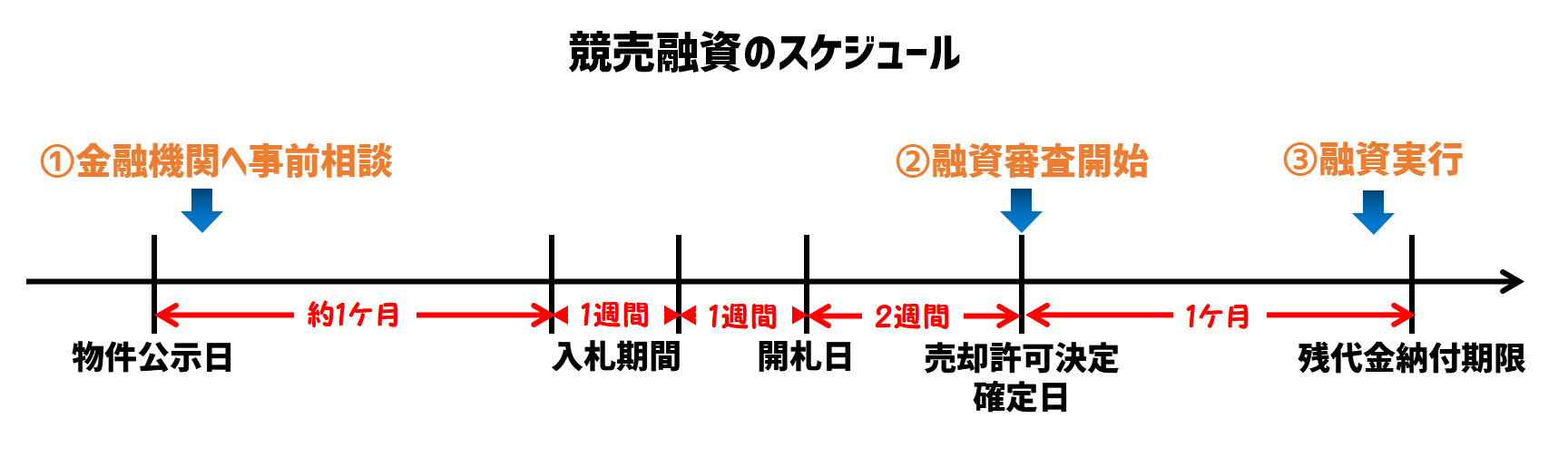

競売融資のスケジュール

競売融資のスケジュールは次の通りです。

①金融機関への事前相談

入札したい物件が見つかったら、入札準備と並行して金融機関へ相談しましょう。

落札後に金融機関を探すとなるとスケジュール的に厳しいので、入札前に候補となる金融機関を探しておく必要があります。

物件が落札できるかどうか確定していない段階で対応してくれる金融機関は限られますが、相談に応じてくれるところが見つかったら、検討している物件が融資対象かどうかを確認しておきましょう。

再建築不可、違法物件、借地物件などを融資対象外としている金融機関は多いです。

また、落札後の審査をスムーズに進めるためにも融資審査に必要な書類はこの時点で準備しておきましょう。

- 身分証明書、印鑑登録証明書、健康保険証、住民票(法人の場合は履歴事項証明書)

- 直近3期分の所得証明(源泉徴収票・確定申告書など)

- 直近3期分の納税証明書

- 所有物件のレントロール(すでに収益物件を所有している場合)

- 競売の3点セット

※金融機関によって必要書類は異なります

②融資審査開始

正式な融資審査を開始できるタイミングは、開札日ではなく売却許可決定の確定日です。

開札日に落札できたことが分かっても、その時点では落札したことを証明する書類が発行されないからです。

ただ、落札したことが分かった時点で仮審査を進めてもらえる場合もあるので、金融機関には報告しておきましょう。

売却許可決定が下りると、裁判所から「売却許可決定」を証明する書類が届きます。

この書類と審査手続きに必要な書類を用意すれば融資審査を開始できます。

裁判所から送られてくる売却許可決定の通知書

裁判所から送られてくる売却許可決定の通知書③融資実行

融資審査開始から融資実行までの期間は金融機関によって異なりますが、約3週間が一般的です。

競売で融資を受ける場合、金融機関の権利保全のため、残代金納付の約5日前までに裁判所へ「民事執行法82条2項の申出書」を提出する必要があります。

この書類には金融機関が指定した司法書士の名前等が必要になるので余裕のあるスケジュールを組むようにしましょう。

この申出書を含む必要書類を提出した後、金融機関からの融資が実行され、残代金を納付して完了となります。

- 民事執行法82条2項の規定による申出書(PDF:107KB)

- 不動産登記事項証明書(発行後1週間以内)

- 資格証明書(法人の場合)又は住民票(個人の場合)(発行後3か月以内)

- 固定資産評価証明書

- (根)抵当権者(融資をする金融機関等)の資格証明書

- (根)抵当権設定契約書の写し

- 指定書(PDF:12KB)

- 買受人の印鑑証明書(申出書の買受人印が入札書の印影と異なる場合)

※詳しくは裁判所の公式ページをご参照ください。

なお、ご自身で現金を用意できるなら先に残代金を納付し、後から融資を受けることもできます。その場合は「民事執行法82条2項の申出書」をはじめとする書類を裁判所に提出する必要がないので手続きが簡単になります。

どこの金融機関で借りられる?

では、競売で融資を受ける場合どこの金融機関に相談するのがいいのでしょうか?

金融機関ごとの不動産融資への姿勢は次の通りです。

都市銀行(メガバンク)

三菱UFJ銀行・三井住友銀行・みずほ銀行・りそな銀行の大手4行です。

審査が厳しく、また審査期間も長くなるケースが多いため、競売で融資を受けるのは難しいです。

地方銀行・信用金庫

地方銀行や信用金庫の中には不動産投資に前向きに取り組んでいるところもあります。

ただし金融機関ごとに対応エリアが限られており、物件の立地が対応エリア外だと基本的には融資を受けられないので注意しましょう。

- 静岡銀行

- スルガ銀行

- 千葉銀行

- 香川銀行

- 徳島大正銀行

ネット銀行・ノンバンク系

ネット銀行やノンバンク系は審査から融資実行までのスピードが早いので競売とは相性が良いです。

また、他所の金融機関では融資の対象にならない物件(築古・再建築不可)に対応してくれるところもあります。

その代わり、金利は3~4%台が多く、地方銀行などと比べると高くなる傾向があります。

ネット銀行やノンバンク系は保険としてキープしておき、本命として金利の低い地方銀行や後述する日本政策金融公庫の審査も並行して進めておくとよいでしょう。

「審査してもらっておいて断るのは申し訳ない」と思うかもしれませんが、複数の金融機関に審査してもらって条件の良い方を選ぶというのは不動産投資では当たり前に行われていることなのでそこまで気にしなくて大丈夫です。

- オリックス銀行

- 東京スター銀行

- 住信SBIネット銀行

- SBJ銀行

- 三井住友トラスト・ローン&ファイナンス

日本政策金融公庫

日本政策金融公庫とは、政府が100%出資している政策金融機関です。

民間の金融機関を補完し、国民生活の向上を目的としているため、民間の銀行などからの借り入れが難しい事業や創業事業、中小企業などの事業支援を積極的に行なっています。

競売で融資を受ける場合、個人的にオススメなのはこの日本政策金融公庫です。

日本政策金融公庫のメリット

・全国の物件に対応している

政策金融機関で日本全国に支店があるため、物件の立地に関わらず対応してもらえます。

幅広いエリアで競売物件を探しているならここは外せません。

・金利が低い

金利が1~2%台と比較的低いのが特徴です。

また、35歳未満の若い方、55歳以上の比較的高齢の方、女性の方(年齢問わず)には優遇制度があり、1%未満の金利で融資を受けることも可能です。

・女性、若者/シニア起業家支援資金

https://www.jfc.go.jp/n/finance/search/02_zyoseikigyouka_m.html

※私も最初に日本政策金融公庫で融資を受けたときの金利は0.7%でした。

・築古物件でも融資してもらえる

他の金融機関では対応してもらえないことが多い「法定耐用年数が過ぎている物件」でも融資の対象になります。

競売で高利回り物件を狙おうとすると築古木造物件が多くなるため、この点も競売不動産投資と相性が良いです。

※実際、築26年が経過した木造アパートに融資がおりました。

日本政策金融公庫のデメリット

・返済期間が短い

返済期間は最長で10~15年となっており、他の金融機関に比べると返済期間は短いです。

返済比率が大きくなるため、ある程度高利回りの物件でないとキャッシュフローがマイナスになってしまいます。

競売は高利回りの物件が多いので、プラスになる物件を見つけるのは難しくないでしょう。

・自己資金を多めに求められる

日本政策金融公庫では自己資金を多めに求められる傾向があるようです。

ただ、私は2回とも満額融資を受けられたのでケースバイケースだと思います。

また競売であれば、保証金を納付している時点で売却基準価額の2割を現金で納付しているわけなので、この点もあまり心配ないかと思います。

・限度額が決まっている

日本政策金融公庫では合計7,200万円(うち運転資金4,800万円)までが融資の限度額となっています。

そのため、日本政策金融公庫からの借入だけで規模を拡大し続けることはできません。

- 自己資金を多めに用意できる人

- 高利回り物件に投資する人

- 35歳未満、55歳以上、もしくは女性

これだけはおさえておきたい3つのポイント

・「投資」ではなく「事業」という言葉を使う

審査資料や融資面談では「投資」という言葉を使ってはいけません。

特に日本政策金融公庫では「不動産賃貸事業」であることを強調しましょう。

・複数の金融機関に相談する

審査の結果やっぱり融資できないということも十分考えられるので、念のため複数の金融機関に並行して相談しておくことをオススメします。

当然のことですが、「取得する不動産の質」「購入する人の属性」によって、ローンの可否や条件が変わります。

・自宅の場合は住宅ローンを使う

自宅として入札する場合は不動産投資ローンではなく住宅ローンを使いましょう。

住宅ローンの方が金利が低いですし、減税制度も使えるのでお得です。

ネットで借入可能額がわかるサービスも

- いきなり金融機関に出向くのは気が引ける

- 忙しくてなかなか金融機関に相談に行けない

- 物件を探す前に自分が借りられる金額の目安を知りたい

といった方は、ネットで自分がいくら借りられるのかを調べられるINVASE(インベース)のバウチャー発行サービスがオススメです。

・INVASE(インベース)バウチャー発行サービス

https://investment.mogecheck.jp/lp/voucher/

バウチャーとは証明書や引換券などを指す英語で、INVASEでは「借入可能額証明書」を意味しています。

このサービスでは、個人の属性をもとにあなたの借入可能額と金利を教えてくれます。

各金融機関と連携しているため、精度は高いです。

競売では物件を落札できるかどうかは開札日までわかりません。また、立地や築年数は物件によって異なります。

そのため、物件に依存しない個人の属性による借入可能額がわかれば、自分がどこまでリスクを負えるかの目安となり、入札額を決める際の指標の一つになります。

バウチャー発行の手順

- トップページの「今すぐ始める」から無料のユーザー登録

- 生年月日、家族構成、職業、年収、預金額、現在の借入額などの情報を入力

- 条件に合えばすぐにバウチャーが発行され、借入可能額と金利が分かる

注意点

必ずしもバウチャー通りの条件で借りられることを保証したものではない

バウチャーの借入可能額や金利はあくまで目安です。より正確な数字を知りたい場合は金融機関に直接相談しましょう。

ある程度属性が高くないとバウチャーが発行されない

個人の属性をもとに借入可能額を計算しているため、属性が低いとバウチャー自体が発行されません。

バウチャーが発行されると収益不動産を提案される

INVASEの目的は属性の高い方と不動産会社をマッチングすることです。いくら融資がおりるからといって収益性の低い不動産を買ってしまっては元も子もないので気を付けましょう。

ただ、向こうも商売なのでお金を借りられない人は最初から相手にしません。バウチャーの数字自体はそれなりに信頼できるので、借入可能額の目安を知るために上手く活用しましょう。

まとめ

- 競売には融資特約がないので確実に用意できる金額で入札すること

- 競売のスケジュールを把握して早めに金融機関に相談することが大切

- 金融機関は日本政策金融公庫がオススメ

- ネットで自分の借入可能額を調べられるサービスを上手く活用しよう

更新お疲れさまです!

今回も痒い所に手が届く記事ありがとうございます。

初回融資時に女性だったおやつさんに質問です。

日本政策金融公庫からフルローンで融資が組めたのは、物件を全額自己資金で入金後だった・・・ということは、不動産賃貸業の運転資金としての融資、もしくはリフォームローンとしての融資?みたいな感じだったのでしょうか?

日本政策金融公庫で初回フルローンて、結構な難易度だと思いますが、それはすでに物件を入手済みだったからなのか、事業計画書のプレゼン力なのか、はたまた、おやつさん級の超属性だからなのか、もうちょっと詳しく知りたいと思いました。

最初の融資は1500万円だったのですが、1000万円が物件取得の設備資金、500万円がリフォーム等の運転資金扱いだったと記憶してます。

フルローンで借りられた理由はおそらく「女性、若者/シニア起業家資金」の枠に入っていたのと、「東日本大震災関連融資」の枠に入っていたからだと思います。

当時すでに収益物件をいくつか軌道に乗せてたのも影響しているかもしれません。

事業計画書は作っておらず、競売の3点セットを印刷して持っていってただけなのでプレゼン力ではないはずです。

丁寧な返信ありがとうございます!

意外にもおやつさんじゃなきゃいけない神業ではなく、緩め枠を狙いに行った戦略でしたか。ですが、やっぱり一般枠で日本政策金融公庫フルローンは難しいということですね。。。

更新お疲れ様です

Twitterの質問箱の質問が溜まっているそうですが、迫真投資部の方でひたすら楽して質問回答みたいな動画を作成するのは流石に忙しくて難しいでしょうか?

皆さんおやつさんに聞きたいことが似通っていると思われるので、もし余力があればご検討いただけると幸いです。

質問箱の回答が滞っていてスミマセン!

動画を作るのはさすがに時間的に厳しいですね。

いつか迫真投資部の配信の中でお答えできればと思います。

お返事ありがとうございます。

コメ欄がQ &A状態になってるので聞いてみました。

大家の忙しさを知らない人もいると思うので機会があればブログ等でおやつさんの一日をまとめてみるのもいいのではと思いました。

これからも無理せず毎日更新目指して頑張ってください。

おやつさんこんにちは。

いつも参考になる情報をありがとうございます。

おやつカンパニーは宅検業者として登録されているとのことですが、契約不適合責任の免責特約がつけられなくなってしまうのがネックで登録に二の足を踏んでいます。

おやつさんは競売での購入のみとのことなので購入時は気にされないと思いますが、売却時に何かあって修繕することになったとかはありませんか?

売却後にダクトから染みが出てきたということで修繕対応したことはあります。

中を空けたらハチの巣ができていました。

たしかに宅建業者だと色々縛りが出てくるのでそこは面倒ですね。

ただ、契約不適合責任に関しては売主が法人で買主が個人だった場合、宅建業者じゃなかったとしても消費者契約法で最低1年は保証しないといけないことになっているので完全な免責にはできなくなっています。今後法人化をする予定でしたらご注意ください。

お返事ありがとうございます。

個人間売買じゃないと契約不適合責任からは逃れられないんですね。

既に法人なので気をつけます。いつもありがとうございます!