どうも、おやつです!

今回は雑記カテゴリということで思ったことを気軽に記事にしてみようと思います。

リベラルアーツ大学・両学長の動画について

今日、リベラルアーツ大学の両学長がこんな動画を出していました↓↓↓

第265回 【ハメられてるかも?】持ち家派が信じる「家賃を払い続けるよりもおトク」の落とし穴【お金の勉強 初級編】

リベラルアーツ大学とは「今よりも一歩自由に!」をテーマに、 IT経営・投資家の両学長が人生を豊かにするために必要なお金の知識を配信している登録者数150万人を超える人気YouTubeチャンネルです。

とてもためになる動画が多く、私もチャンネル登録をして毎日チェックしています。

まだ見たことがないという方は是非チャンネル登録してみてください。

さて、今回のリベ大の動画を大雑把に紹介すると、住宅の購入には各種諸費用や年数経過による残存価値の下落があるので「真実の家賃」を計算しないと本当に「今の家賃を払い続けるよりもおトク」かどうかは分からないよ、という内容でした。

詳しい内容は動画をご覧ください。

また、賃貸と持ち家どちらがお得かについてはこちらの動画も分かりやすくまとまっています↓↓↓

第87回 賃貸と持ち家(マイホーム)どっちがお得?【お金の勉強 初級編】

賃貸派?持ち家派?

さて、賃貸と持ち家どちらがお得かというのは度々巻き起こっている論争ですね。

これに関して不動産投資家である私おやつがどちら派なのかというと

私は圧倒的に持ち家派です。

理由は競売や公売でメチャクチャ安く家を買う方法を知っているからというのもありますが、それだけではありません。

実は安く買った家に一旦自分が住むことで、売却時に通常より多くの利益を残すことができるのです!

マイホームには以下のようなお得な制度があります。

- マイホーム特例により売却時に税金が控除される

- 住宅ローン減税により毎年税額控除で節税できる

今回はそんなマイホームの制度を利用したお得な投資法について紹介します。

マイホーム特例

マイホーム(居住用財産)を売ったときは、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができる特例があります。

これを、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」(通称:マイホーム特例)といいます。

No.3302 マイホームを売ったときの特例(国税庁ホームページ)

つまり、マイホームであれば購入時より高く物件を売却したとしても3000万円以下の利益であれば税金が一切かからないということです。

前回の記事で解説した通り、本来であれば物件を売却した際の利益には、長期所有で約20%、短期所有だと約40%もの税金がかかります。

これを自分がそこに住むだけでゼロにすることができるわけです。

例えば私の場合、市場価格1400~1500万円相当のマンションを700万円以下で落札して住んでいるのですが、これを売ったとしても売却益は3000万円以下に収まるので一切税金がかかりません。

先ほどの両学長の「真実の家賃」に当てはめると、毎月の家賃はプラスということになります。

これってヤバくないですか?

さらに、このマイホーム特例は一度きりではなく、3年の期間をあければ何度でも利用することができます。

この制度を利用して、格安で購入したボロ戸建を自分で住みながらリフォームして3年後に売却するということを繰り返す「ヤドカリ投資法」という不動産投資を行う猛者までいます。

ただし、この特例を受けることだけを目的として入居したと国税庁が判断した場合はマイホーム特例を否認されて追徴課税を食らうことになるのでやり過ぎには気を付けましょう。

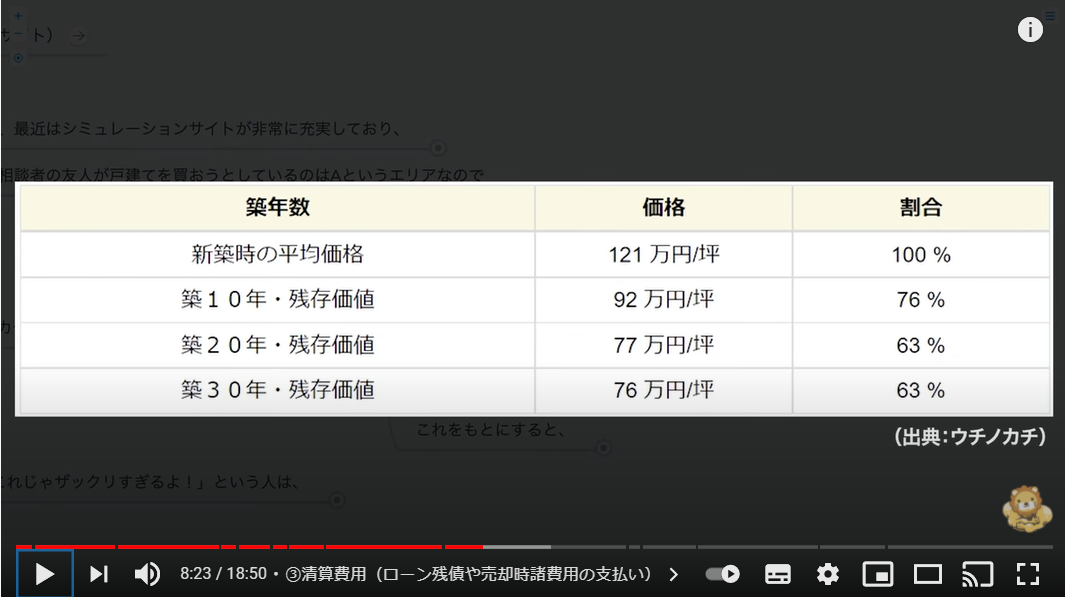

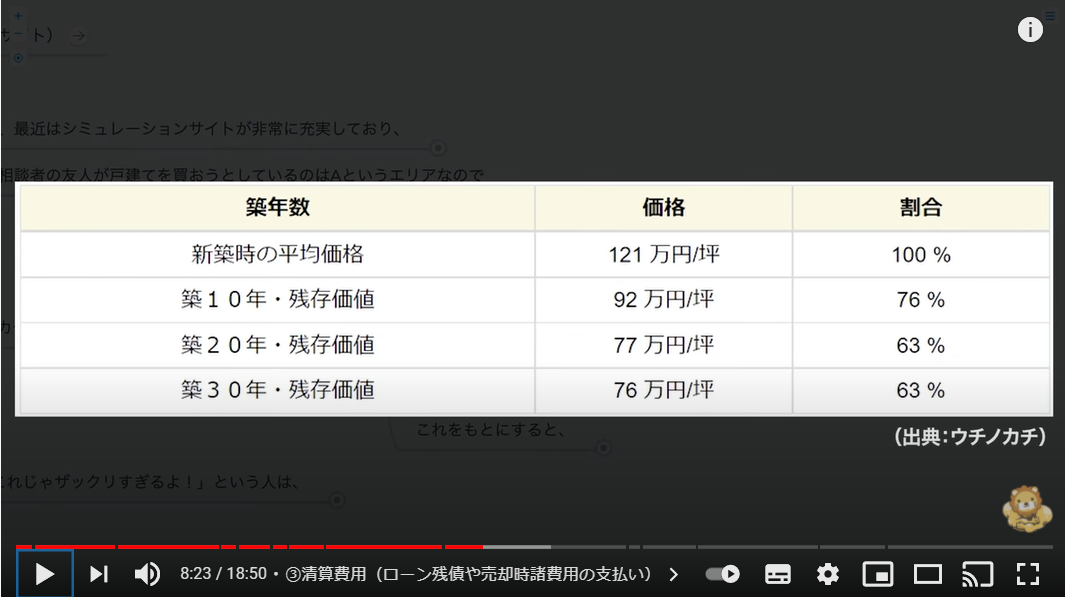

余談ですが、一番上のリベ大の動画でこのような表が提示されていました。

このブログの最初の記事で「築20~30年ぐらいの物件を狙おう!」と言っていたのはまさにこれが理由です。

木造住宅の場合、築20年以降は建物の残存価値がほぼ底をついているので、そこから数年保有しても価格の下落がほとんどないのです。

住宅ローン減税

住宅ローンを組んで家を購入した場合、毎年ローンの年末残高の1%を所得税の額から差し引く減税措置があります。

この住宅ローン減税は次の築年数以内であれば中古住宅にも適用されます。

- 木造(非耐火建築物)は築20年以内

- マンション(耐火建築物)は築25年以内

その他にも認定には様々な条件があるので詳しくは下記リンクの国税庁ホームページでご確認ください。

No.1214 中古住宅を取得した場合(住宅借入金等特別控除)(国税庁ホームページ)

住宅ローン減税の凄いところは所得控除ではなく税額控除という点です。

通常の控除は所得金額に対する控除(所得控除)であり、個人の所得に応じた累進課税率によってその節税効果が変わります。

No.2260 所得税の税率(国税庁ホームページ)

例えば所得400万円のサラリーマンの場合、330万円を超える分の所得税率は20%です。

これに30万円の所得控除が発生した場合、所得税の減額は次のようになります。

30万円×20%=6万円

というわけで、最終的にたった6万円しか所得税は安くなりません。

これに対して住宅ローン減税の税額控除は最終的な所得税額をダイレクトに差し引く控除です。

30万円の税額控除であれば30万円まるまる所得税が安くなります。

先ほどの所得控除と比べるとまさに5倍の節税効果があるわけです。

ヤバいですね!

この記事を書いている時点では未定ですが、令和4年度には住宅ローン控除率1%が改悪されるという話も出ています。確実に住宅ローン減税を使いたい人は注意しましょう。

まとめ

というわけで、持ち家派である私の主張でした。

ただし、今回紹介したメリットを最大限享受するには、大前提として市場価格より大幅に安く買う必要があります。

一般の市場で購入時より高く売れる物件を探すのはなかなか難しいですが、競売や公売であればそんな物件がたくさん転がっています。

ですので、「不動産投資は興味ないけどマイホームは欲しい」という方もこのブログで勉強して是非入札にチャレンジしてみましょう!

↓↓↓今回紹介したリベ大・両学長の書籍『お金の大学』です↓↓↓

現在60万部以上売れている大ベストセラー本です。貯める力・稼ぐ力・増やす力・守る力・使う力、お金にまつわる5つの力を初心者にも分かりやすく解説しています。

私も購入して読みましたが、正直この本に書かれている内容を全て抑えるだけで資産5000万円クラスの小金持ちになら誰でもなれると思います。

まだ読んだことのない方はこれを機会に是非読んでみましょう!

お得な電子書籍版もあります。

節税の話は非常に助かります。

投資の上では租税は非常に大きなコストであるわけで

その分を浮かす事が出来れば更に投資に回して、雪だるまの雪を巻き込む力が強化する感じで資産が増えていく……感じでしょうか?

とりあえず宅建取得のために勉強

初めてみました。

おやつチルドレンになれるよう頑張ります!

注意点を書いてくれることで『楽観シナリオ』と『悲観シナリオ』が想像しやすく、ありがたく存じます。

勝手ながら、次回も楽しみにしています!

拝読しました。

ヤドカリ投資法は、実践できれば資産形成に相当有利に働きそうですね。

両学長も「不動産はお金持ちへの必修科目」と言っていました。

今は個人的に不動産に力を入れるタイミングではないので、いずれ力を入れるときに記事を見直そうと思いました。

次回の記事も楽しみにしております。